管理会計の導入と財務担当者の配置!

超少子高齢化、グローバル経済の進展によるマーケットの拡大・縮小、加えて甚大な災害等、経済環境は、日々刻々と変化し続けています。これは、中小企業の経営環境(中小企業が事業活動を行うステージ)が加速度的に変化し続けていることを意味しているのです。

こうした経営環境の中で、生き残っていくためには、社長は、自社の進むべき道が誤った方向に行かないようにしっかりとした「経営羅針盤」を持つことが必要です。

「経営羅針盤」を持つためには、「管理会計」の導入と「財務担当者」の配置が不可欠だと思います。

「管理会計」の導入と「財務担当者」の配置について解説します。

目次

中小企業金融の現場で感じていたこと

金融機関では与信判断(融資可能か不可かの判断)をするために稟議書を作成し、稟議にかけなくてはなりません。複数の目でみて判断し、最終決裁権者の決裁を受けないと融資実行に進めないのです。

稟議書の作成過程で、決算書に記載されている数字の意味・内容等が担当者の分析でどうしてもわからないことが必ず出てきます。そういった疑問点については、社長や経理担当者に確認しなければ稟議書が先に進みません。そこで社長等に質問をすると、質問された社長等の7割、8割の方から返ってくる応えは必ず決まっているのです。「それは私では分からない。税理士に直接確認して欲しい。」です。

中小企業金融の現場にいると、決算内容、そこに記載されている数字の意味を的確に把握している社長の少なさに驚いてしまいます。社長自身やその取り巻きの経営幹部が、財務に関する興味や理解がもっとできるようになれば、今よりもっと良い積極的な経営(増収増益に繋げる、業容を拡大する等)ができるのではないかと思うことがしばしばありました。

「会計」「経理」「財務」の違いとは ~言葉の定義~

「会計」「経理」「財務」の違いをしっかりと理解できていますか。前段でも述べましたが、金融機関の担当者として中小企業の社長と数多く接してきたなかで強く感じたことは、「売上や利益の管理はすべて顧問税理士に任せているよ」という社長が意外に多いということです。

「経営とは、お金を使うことである」と考えると、「企業のトップである社長にもっと数字やお金に関わることに興味を持って欲しい」と思います。

社長等が数字に興味をもってもらうためには、「会計」、「経理」、「財務」というお金に関わるそれぞれの業務の意味や役割、そしてその必要性を理解してもらうことが、出発点ではないかと思い、まず、この3つの言葉の違いの説明から始めます。

会計

「会計」とは、「金銭や物品の出入りを記録し、報告書を作成すること」です。企業がつけている帳簿、個人の生活でつけている家計簿、国や自治体でのお金の管理、これらについて「会計」という言葉を用いています。

企業にとっての会計業務は大きく分けて「制度会計」と「管理会計」の2つに分類されます。

制度会計

「制度会計」は、「財務会計」と「税務会計」に分類されます。

「財務会計」とは、事業活動の成果をもとに損益計算書(PL)や賃借対照表(BS)といった財務諸表をまとめ、利害関係者(ステークホルダー)に企業の経営状況を開示するための会計のことです。外部に対して開示することが目的ですので、企業間で比較等ができるように、財務諸表は、一定のルールに従って作成する必要があります。

「税務会計」とは、支払う税金を計算する会計のことで、税金を正しく計算するためにルールに従って作成することが求められています。

中小企業の場合は、主に支払う税金を計算するため、あるいは金融機関から借入を行うために、「財務諸表」と呼ばれる「賃借対照表」、「損益計算書」を作成します。最近では、「キャッシュフロー計算書」を作成する企業もあります。

これらの「財務諸表」は、税金を計算したり、外部に開示したりする目的で作成されるものですから、「一定のルール」に従って作成されることが求められています。こうした書類を作成する担当者には、簿記等の専門的な知識が必要になります。なので、中小企業では、顧問税理士等の専門家に作成を依頼するケースが多いと思われます。

管理会計

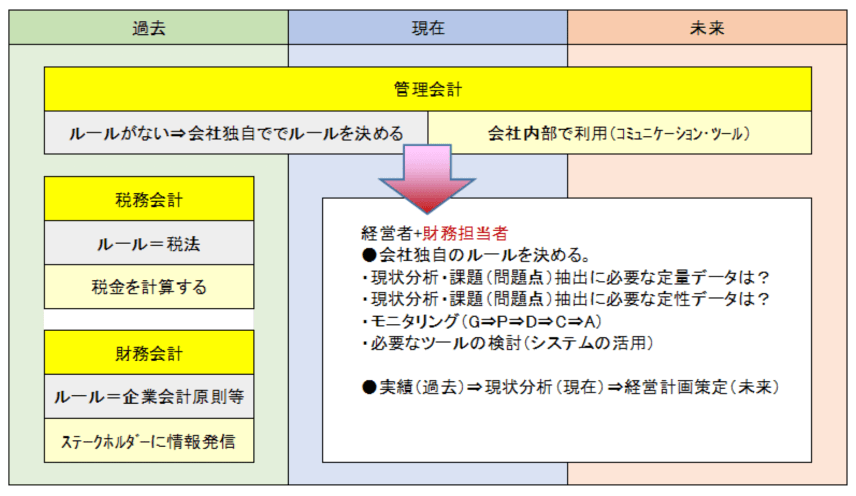

「管理会計」とは、企業内部で社長や経営幹部が意思決定をするための材料として、企業の財政状況を独自のルールを決めて、そのルールに従って会計資料を作成する会計のことです。

管理会計は、比較的規模の大きい企業では、経営計画策定や計画の進捗管理等を専門的に行っている経営企画部門等で担当していることが多く、経営上の意思決定のための判断材料を準備し社長や経営幹部に提供すること、財務に関する課題を解決すること、将来の企業の進むべき方向性を示すこと等といった重要な役割を担っています。

制度会計(財務会計・財務会計)と管理会計の違いについて、時間軸の切り口からまとめたものが次図です。

財務担当者の重要性

経理

次に、経理とは、「伝票の作成」、「帳簿への記帳」、「請求書の作成」、「売掛金の回収」、「買掛金の支払」、「経費の支払」等の業務を行うことです。

財務

最後に、「財務」とは、一言で言えば「資金計画を立て、事業に必要なお金を調達し、その資金を事業活動に充てたり、投資等により運用したりすること」です。

財務は、会計や経理と同様に「数字やお金を管理する業務」ですが、会計、経理とは、意味合いが大きく違う業務といえます。

時間軸で考えるとはっきりします。会計と経理は「過去」の取引に関するデータをまとめること等が主な業務であることに対して、財務は、「過去」の財務諸表のデータや「現在」の業務や財政状態を基にしながら、企業の「将来」に向けた経営計画や資金計画等を作成し、それを実行していくことが主な業務になります。

具体的には、

- 経営計画・資金計画等の策定を支援する。

- 金融機関から資金を調達する。

- 経営計画等に基づき、投資等により企業の資産運用を行う。

- 会社の予算を管理する。

等です。

中小企業では、経営資源が限られているので、財務部門を設置することが難しく、経営者である社長や経理担当者が財務を兼務していることがほとんどです。もっと言えば、財務に関する知識が乏しく財務が機能していない企業も数多くあります。

大企業では、経営環境の変化に伴い、数字やお金の管理だけでなく、新規事業投資等の経営戦略まで、幅広い財務戦略立案やそれを実行する役割を担う専門家の配置が必要になってきました。最高財務責任者(CFO)と呼ばれるポストを設置する企業が増加していることも事実です。

管理会計の導入

管理会計導入の必要性

「経営羅針盤」を持つためには、「管理会計」の導入は不可欠です。管理会計は、会社に見合った「羅針盤」を持つことが目的なので、それぞれの企業実態や社長のニーズに合わせて、会計情報やその他経営に必要な情報を収集し、加工して、経営判断等に活用できるよう企業ごとにルールを策定する必要があります。財務会計や税務会計のように会計基準(一般に公正妥当と認められる会計のルール)に縛られるものではありません。

管理会計導入の目的は、「企業の将来の見える化」であると考えています。将来に向かって、企業がどの方向に進めばよいのかを示す「経営羅針盤」を持つことです。

当面、現状維持で進むべきなのか、新規事業へ果敢にチャレンジするべきなのか、設備投資をする時期はいつなのか等、経営者が、そういった意思決定をするための情報を迅速かつ的確に経営者に示すことができる仕組みづくりが必要なのです。

こうした将来に向けた経営方針の決定や経営計画策定、また、その進捗状況のモニタリングには、過去の実績を示すだけの決算書や月次試算表では不十分です。将来予測ができるツールを持たなくてはなりません。

過去、現在の数字やお金の動き(実績)を基に、今後、現状維持で進んだ場合、今期の最終損益はどうなるのか、設備投資をした場合、投資金額はどのくらいの期間で回収できるのか等の将来もたらされるであろう結果を予測することができる仕組みを構築しなければなりません。

必要な会計情報とは

「経営羅針盤」に必要な会計情報には、どういったものがあるか検討してみます。

並べて比較するための情報

数字(損益)に関する情報

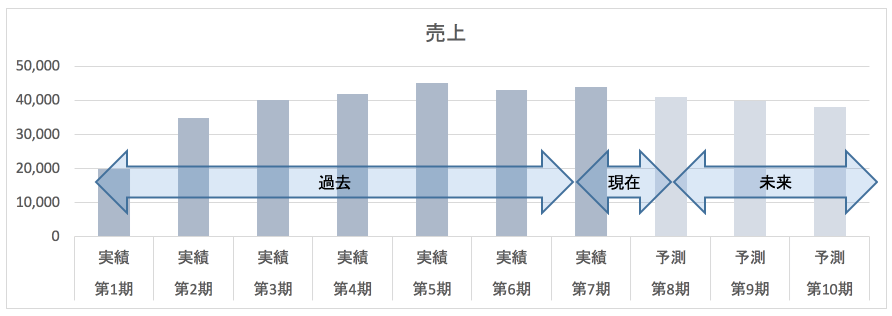

決算期ごとの売上をグラフ化して並べて比較してみる。

グラフ1 売上推移

グラフ1は、第1期から第7期までの売上実績と第8期から第10期までの売上予測を示しています。第5期までは売上は増加していましたが、第6期、第7期と売上は伸び悩んでいます。将来的には減少していく予測となっています。

お金に関する情報

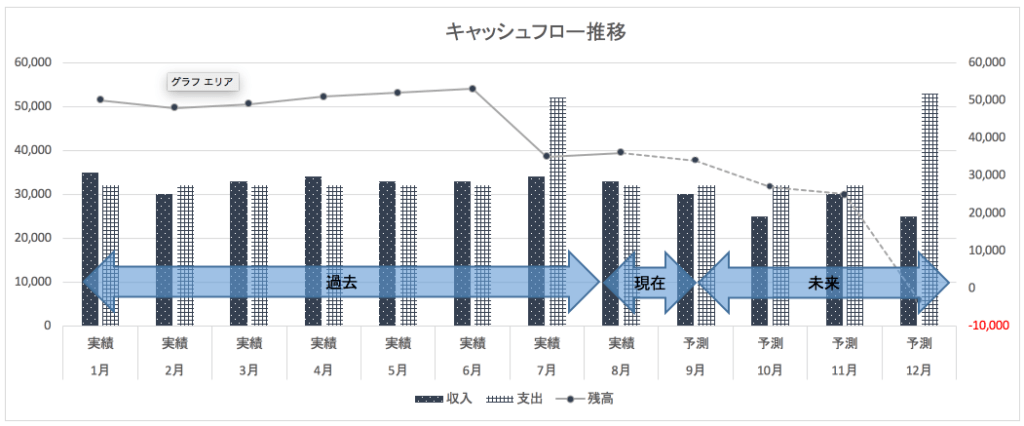

月次のお金の入り(収入)と出(支出)と月末の現預金残高をグラフ化して並べて比較してみる。

グラフ2 キャッシュフロー推移

グラフ2は、1月から8月までのお金の入りと出、及び月末の現預金残高の実績を、9月から12月までの同項目の予測を示したグラフです。このままで推移すれば12月には資金がショートしてしまいます。このグラフは、「資金繰り表」をもとに作成します。

原因追求のための情報

数字(損益)に関する情報

グラフ1をみると、売上は現在伸び悩んでおり、今後減少に転じていくことが見て取れます。「売上=単価×数量」なので、単価や数量の動きを捉える等、売上が伸び悩んでいる原因を把握するための情報を収集することが必要になります。

売上情報だけでは「増えている」「減っている」という結果を知ることができても、その原因までは掴むことができません。単価や数量等の情報は、会計処理に直接必要ではないので、売上の増減に関する原因を知るための情報として単価や数量等を収集する仕組みづくりをじなければなりません。

お金に関する情報

グラフ2をみると、6月まで横這いで推移していた月末の現預金残高が7月以降減少に転じており、このまま推移すると、12月には資金ショートして倒産の危機に陥る可能性があります。

お金の入り(収入)や出(支出)の変動原因を追求することが必要ですし、資金手当てをどうするかを早急に検討し、実行しなければなりません。

「何故?何故?」による必要情報の把握

管理会計を機能させるために必要な会計情報は、どのような情報なのかを検討するうえで、必要情報を漏れなく洗い出すために、「ロジック・ツリー(WHY)」を活用することを提案させていただきます。

売上に関する何故

「売上が前月より増えたのは何故か」⇒「顧客数が増えたのか平均単価が上がったのか」

- 「何故、顧客数は増えたのか」、「何故、平均単価が増えたのか」

- 「新規顧客が増えたのか、それとも既存客のリピートが多かったのか」

- 「高額メニューの注文が多かったのか」、「サイドメニュー等の注文する品数が増えたのか」・・・

お金に関する何故

「月末の現預金残高が増えたのは何故か」

- 「売上が増加して回収金が増えたのか?」、「売掛金の回収が順調に進んだのか?」、「銀行借入により増えたのか?」、「遊休資産を売却して増えたのか?」

- 「買掛金の支払を繰延した?」、「経費が減少した?」、「銀行返済を止めた?」

- 「経費が減少した理由は何か?」・・・

このように、問題や課題に対して「ロジック・ツリー(私はWHY WHYツリーと言っていますが…)」を活用し、繰り返し、繰り返し疑問を掘り下げていくことで、複数の原因を掴むことができます。

ここでは、売上とお金の動きを取り上げて解説しましたが、原価や経費、あるいは人に関する課題等、現場での様々な問題点や課題を抽出・把握し、これらを「見える化」することが必要です。そうするための会計情報は何か、そしてそれをどのようにして収集するかを検討し、それができる仕組みを作らなければなりません。

会計情報を捉えるためのシステム開発

管理会計を機能させるために必要な会計情報が固まったら、情報収集の仕掛けが必要になります。余剰人員を抱えることが難しい中小企業では、効率的に「必要なときに必要な情報が漏れなく収集できる」ことが大切になります。そのためには、ITを活用した情報収集システムの開発・導入も検討する必要もあると思います。

財務担当者の配置

財務担当者の必要性

管理会計を導入し、「経営羅針盤」を機能させるためには、「数字とお金の動き」に詳しい専門家が必要になります。それが、財務担当者です。

いくら良い仕組みや仕掛けを作ろうとしても、専門的な知識がなければ、真に役立つ「経営羅針盤」は持てないことになります。また、たとえ「経営羅針盤」を持ったとしても、それを機能させるためには、その道に明るい財務担当者を配置しなければならないということにもなります。

前述のとおり、中小企業では、「数字とお金」に関することは、ほとんどの企業が顧問税理士等に任せています。税理士は、税務会計の専門家です。税理士の業務は、過去の結果をもとに税法等のルールに従って税金を計算することです。

管理会計で必要な過去・現在・未来という時間軸で捉え、新しい独自のルールを作ったり、経営計画策定を支援したり、その結果をモニタリングしたりすることは、基本的に税理士業務の範囲外と考えるのが妥当ではないでしょうか。なので、専門性の高い財務担当者の配置は重要な課題と言えるのです。

環境変化に適応できる強い組織づくり

これまでの経営では、売上を伸ばすといったフロント業務に注力し、会計、経理、財務といったバックヤード業務にはそんなに目を向けなくてもなんとか生き延びることができたかもしれません。しかし、激変する経営環境の中では、バックヤード業務にもしっかり目を向ける必要性が高まっていると感じています。

経営資源が限られている中小企業では、「財務」という重要な業務も専門家にアウトソーシングすることを検討しなければならない時代だと思います。これまで経営に関わる重要な部分はすべて社内で賄うということが一般的でしたが、バックヤードの重要性が増すに連れ、「スペシャリストに任せる」という考え方も取り入れるべきだと思い始めました。ただし、その場合、最も重要なことは、信頼がおけて管理会計にも明るい会計士や税理士、あるいは専門コンサルタントとの連携を図ることです。

まとめ

- 確かな「経営羅針盤」を持つために、「管理会計」を導入しよう

- 管理会計を機能させるために、専門性の高い「財務担当者」を配置しよう

- 経営資源が限られている中小企業では、財務という重要業務は専門家へのアウトソーシングを検討することも必要

- 会計情報を効果的かつ効率的にジャストインタイムで収集するためには、システムの開発・導入も検討することが必要

投稿者プロフィール

管理会計2019-06-25管理会計の導入と財務担当者の配置!

管理会計2019-06-25管理会計の導入と財務担当者の配置! 資金繰り表2019-06-12資金繰り表を使いこなせ!ベーシックな資金繰り表の作り方

資金繰り表2019-06-12資金繰り表を使いこなせ!ベーシックな資金繰り表の作り方

社長の管理会計 〜 タブレットで簡単楽々 資金繰り表作成

- タブレットで簡単に資金繰り表が作成できます

- 自動で残高のグラフが表示され、一目で資金繰り表の推移が確認できます

- 実績残高と差異理由の入力ができ、PDCAサイクルを回すことができます

- 月額5,500円(税込)と安価に使用でき、1ヶ月間無料でお試しできます。

☆質問やコメント・シェアをお願いします(_ _)